Gasoil à 2 euros : un seuil symbolique franchi qui relance les inquiétudes sur le pouvoir d’achat

Le seuil redouté est désormais atteint. Dans plusieurs stations-service de l’Hexagone, le prix du gasoil frôle ou dépasse désormais les 2 euros le...

Explosion du prix du baril : les compagnies aériennes plongent en Bourse

Le secteur aérien traverse une nouvelle zone de turbulences financières. Alors que les prix du pétrole s’envolent sur les marchés internationaux, les compagnies...

Marché du burger 2025 : chute des volumes et nouvelle guerre de la street food

Marché du burger 2025, consommation en baisse, inflation des prix, concurrence street food asiatique, pizza stable : les signaux sont désormais convergents. Selon...

Surendettement : les personnes seules — et surtout les mères — sont les premières victimes

Le profil des ménages surendettés en France évolue, mais une constante demeure : la vulnérabilité des personnes vivant seules. Selon les dernières données...

Un pétrole qui flambe, des bourses chahutées et un dollar en hausse

Les marchés financiers mondiaux traversent une nouvelle zone de turbulences. En l’espace de quelques jours, la flambée du pétrole, la chute des marchés...

Vacances d’hivers : montagne & séjours low-cost séduisent de plus en plus

Dans un contexte marqué par l’inflation persistante et les arbitrages budgétaires des ménages, le marché du tourisme hivernal connaît une transformation notable. Si...

2 € le litre d’essence ? Un scénario très probable

Alors que les prix à la pompe n’ont cessé de flamber ces derniers jours en France, une nouvelle prévision d’un économiste réputé relance...

Journée de la femme : les Françaises gagnent encore 21,8 % de moins que les hommes

Malgré plusieurs décennies de politiques publiques en faveur de l’égalité professionnelle, l’écart de rémunération entre les femmes et les hommes demeure une réalité...

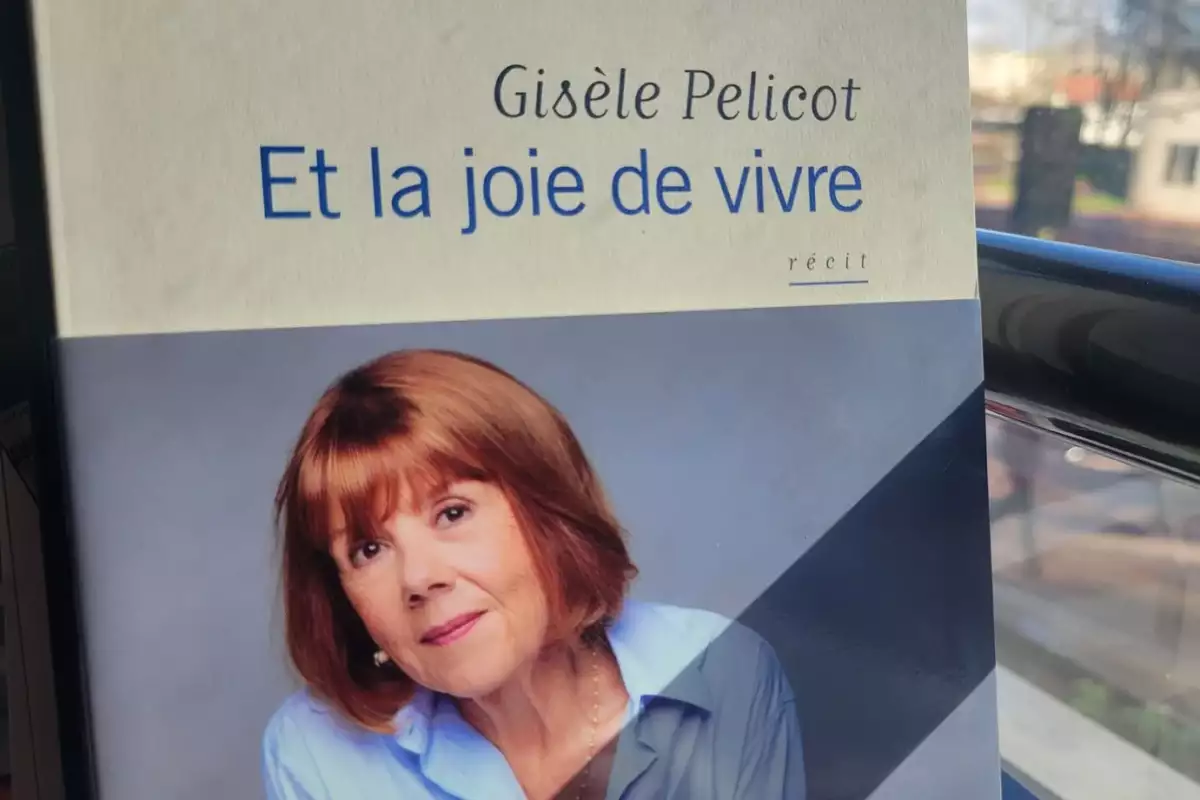

“Et la joie de vivre” : succès éditorial fulgurant du livre de Gisèle Pelicot

En l’espace d’une semaine, Et la joie de vivre s’est hissé en tête des ventes en France avec plus de 63 000 exemplaires...

Aya Nakamura : les chiffres vertigineux d’un phénomène mondial de la musique

En l’espace de quelques années, Aya Nakamura s’est imposée comme l’une des artistes francophones les plus influentes de la planète. Propulsée par des...