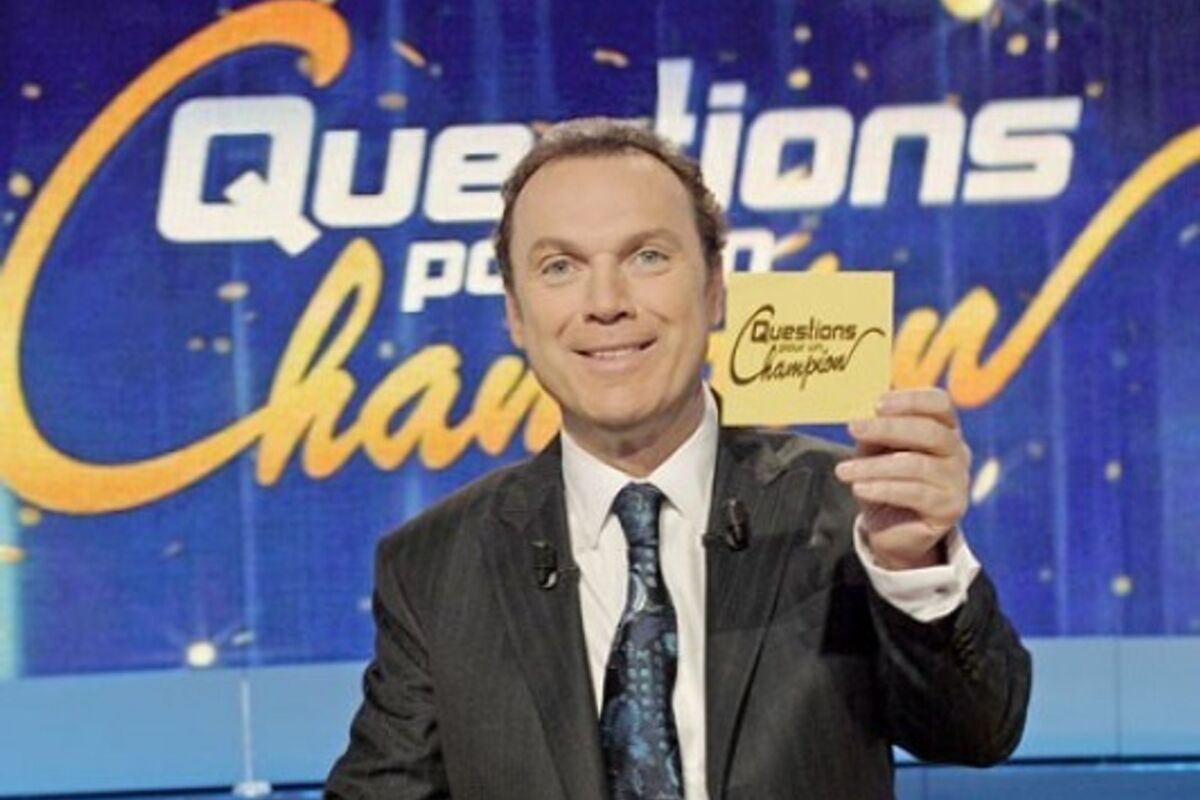

Au fait, combien gagnait Julien Lepers ?

Pendant près de trois décennies, Julien Lepers a incarné la stabilité audiovisuelle française aux commandes de Questions pour un champion. Derrière cette longévité...

Fioul domestique : une nouvelle flambée des prix qui inquiète déjà

Nouvelle alerte sur le front de l’énergie. En ce vendredi 6 mars, les prix du fioul domestique enregistrent une hausse brutale, dans un...

Les 5 conséquences financières directes en France du conflit en Iran

Le conflit en Iran, qui a récemment ravivé les tensions géopolitiques au Moyen‑Orient, n’est pas seulement un enjeu diplomatique ou militaire : il...

Crédit : pourquoi les Français hésitent de plus en plus à s’endetter ?

Dans un contexte économique marqué par l’incertitude, les Français apparaissent de plus en plus prudents face à l’endettement. Une récente enquête de l’Observatoire...

Guerre en Iran : la menace d’une stagflation mondiale refait surface

Le spectre d’un scénario que les économistes redoutent depuis plusieurs années refait surface : la stagflation. Ce phénomène économique — caractérisé par une...

Inflation, énergie, taux : la BCE redoute un nouveau choc

Inflation zone euro 2026, politique monétaire BCE, prix de l’énergie, taux d’intérêt, marchés obligataires : après l’erreur d’analyse commise lors de la flambée...

Immobilier neuf 2026 : permis de construire en baisse et mises en chantier en chute libre

Immobilier neuf 2026, permis de construire janvier, mises en chantier, crise de la construction, taux d’intérêt, fin du dispositif Pinel : les indicateurs...

Découvert bancaire 2026 : un Français sur deux dans le rouge

Découvert bancaire 2026, frais bancaires, agios, réforme crédit à la consommation, inflation et pouvoir d’achat : les signaux financiers sont préoccupants. Selon une...

Droits de douane : revers judiciaire majeur pour Trump

La bataille autour des droits de douane américains, pilier central de la politique commerciale de l’administration Trump, vient de connaître un nouvel épisode...

Assurance vie 2026 : collecte record de 6,2 milliards €

L’assurance vie confirme son statut de pilier absolu de l’épargne française. En janvier 2026, la collecte nette a atteint 6,2 milliards d’euros —...