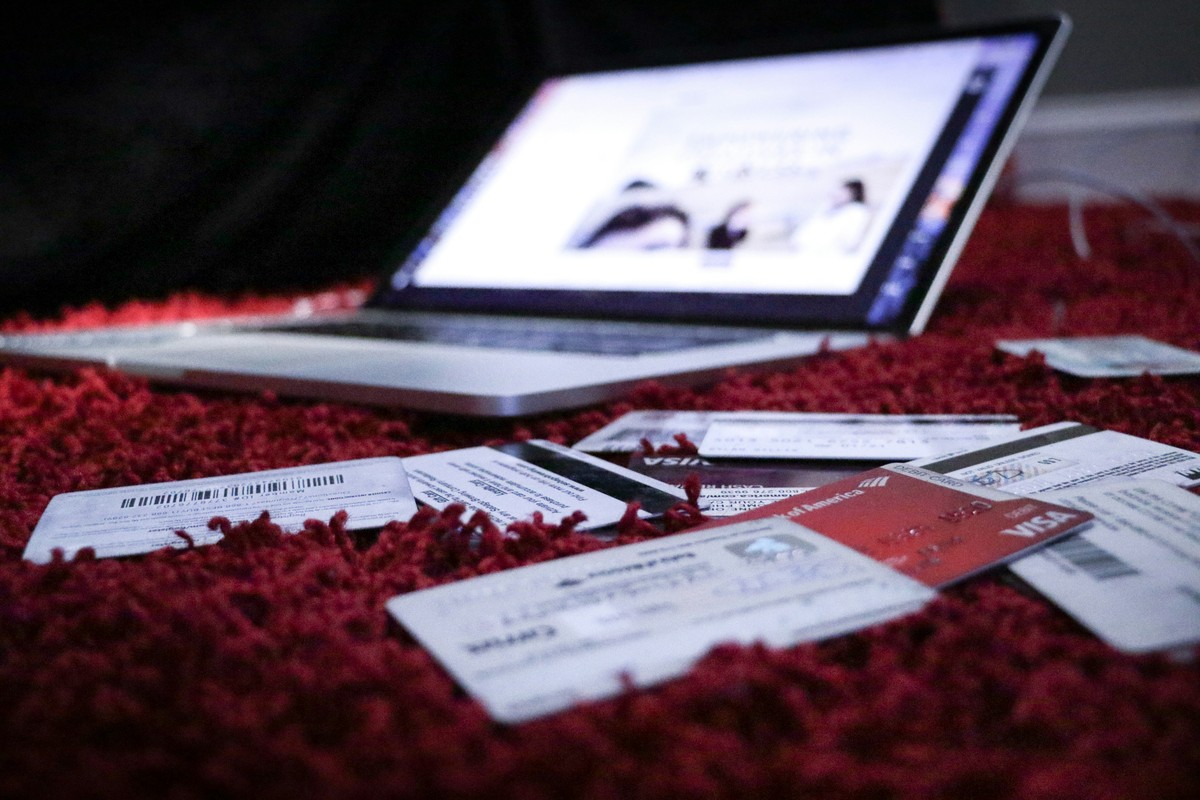

Face à l’accumulation de crédits – auto, conso, travaux, immobilier – de plus en plus de ménages français envisagent une solution apparemment simple : le rachat de crédits. Une promesse alléchante en apparence, avec une mensualité unique, allégée, et un interlocuteur unique. Mais cette opération est-elle réellement avantageuse ? Ou masque-t-elle des risques financiers moins visibles ? Enquête approfondie sur les dessous du regroupement de crédits, entre leviers de gestion budgétaire et effets secondaires à surveiller de près.

Une gestion simplifiée… mais un coût total parfois alourdi

Le principe du rachat de crédits, aussi appelé regroupement de crédits, repose sur une idée claire : fusionner plusieurs emprunts en un seul, auprès d’un nouvel établissement qui rachète vos crédits. Certains établissements financiers peuvent même aller jusqu’à racheter des dettes (fiscales, familiales ou autre), ainsi qu’un ou plusieurs découverts bancaires.

Résultat immédiat : une mensualité réduite et une durée de remboursement allongée.

Cette technique financière a l’avantage de produire un effet immédiat de soulagement budgétaire. il n’est pas rare de voir des rachats de crédits permettre des réduction de charge mensuelle de l’ordre de 50%. Ce qui n’est pas neutre soit pendant une période inflationniste, ou encore au moment du passage à la retraite (qui induit une baisse des revenus)

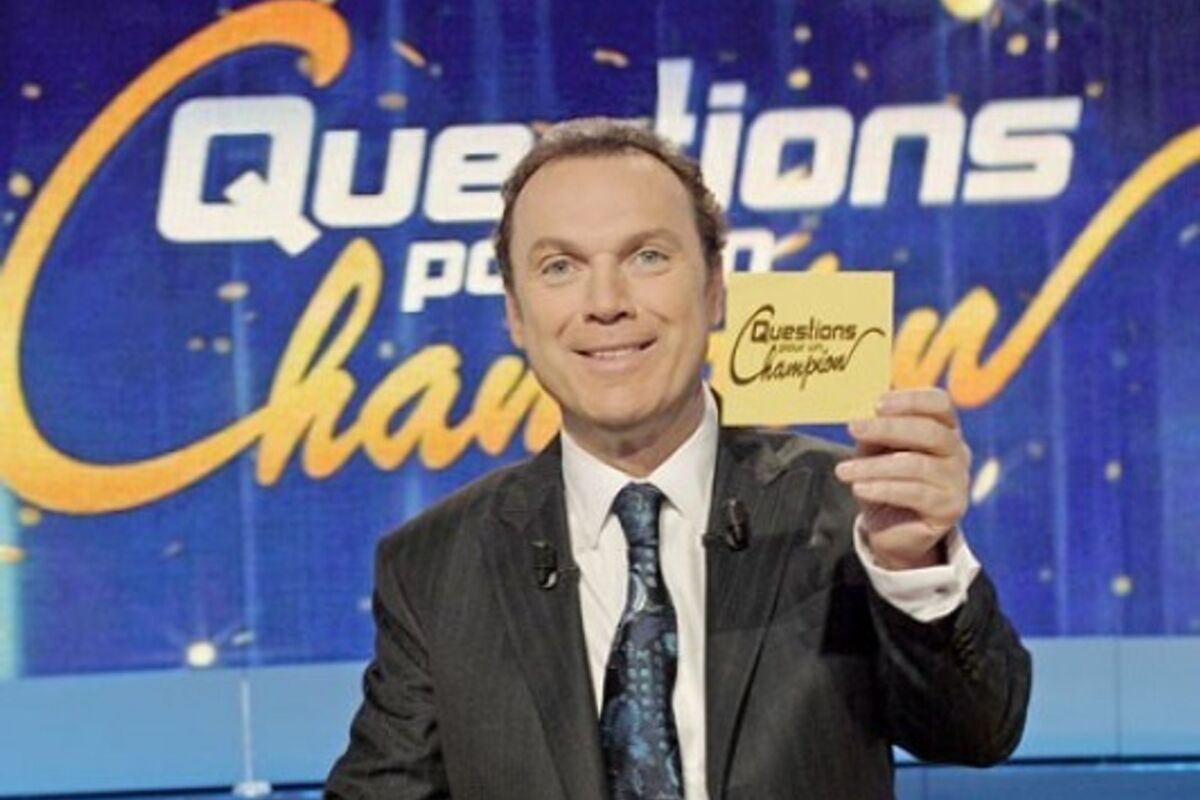

analyse Fabien MONVOISIN, spécialiste en regroupement de crédits.

Mais attention : si l’échéance mensuelle diminue, le coût total du crédit, lui, augmente. En prolongeant la durée de remboursement, vous payez plus longtemps… et plus d’intérêts. On parle ici d’une stratégie de rééquilibrage budgétaire, pas d’une opération d’économie.

Les frais et les pièges à anticiper

Au-delà de l’apparente simplicité, le rachat de crédits entraîne aussi une série de coûts annexes à prendre en compte. Frais de dossier, indemnités de remboursement anticipé sur vos prêts actuels, frais d’hypothèque (dans le cas d’un rachat de crédits avec garantie)… L’addition peut vite grimper.

Il est aujourd’hui quasi indispensable de passer par un professionnel. Des enseignes de courtage comme Finidemepriver.com ou encore Crédit Conseil de France permettent d’être guidé dans cette opération financière, et de ne pas tomber dans certains pièges.

précise Fabien MONVOISIN. En effet, ces professionnels accompagnent leurs clients dans les démarches administratives souvent contraignantes. Ils aident aussi les Français à trouver la meilleure offre, ou celle qui correspond le mieux à la situation de chacun. En contrepartie, et seulement si l’opération est réalisée, le courtier perçoit une commission, incluse dans le coût global. Attention aussi aux taux des crédits que vous rachetez: si racheter des prêts à la consommation permet souvent de bénéficier d’un taux plus compétitif, le résultat n’est pas le même pour des prêts immobiliers. Surtout si les prêts immobiliers que vous rachetez ont été contractés pendant la période faste de ces dernières années (taux extrêmement bas). Dans ces cas précis, le professionnel vous proposera alors de laisser le prêt immobilier en place, et de ne consolider que les autres prêts et dettes.

Une opportunité pour financer un nouveau projet

Ce que l’on sait moins, c’est que le rachat de crédits peut aussi ouvrir la voie à un nouveau financement. En effet, certaines offres intègrent dans l’opération une enveloppe supplémentaire, destinée à financer un projet personnel : achat d’un véhicule, travaux, études, voire lancement d’une activité.

Ce type de montage financier permet à de nombreux foyers français d’éviter de souscrire un crédit conso isolé à des conditions souvent bien moins avantageuses. L’idée, dans ce cas précis, étant de financer un nouveau projet sans alourdir à nouveau la charge de remboursement mensuelle

indique Fabien MONVOISIN. Toutefois, cette solution reste à manier avec précaution : le risque est de relancer un cycle d’endettement si le projet financé ne génère pas de valeur ou de confort durable.

️♀️ Comparer, simuler, vérifier : les bons réflexes à adopter

Avant de vous engager, une seule règle : faites jouer la concurrence. Comparez un maximum d’offres, utilisez des simulateurs en ligne pour évaluer les nouvelles mensualités, et commencez par consulter votre propre banque : elle connaît votre profil et pourrait peut-être vous proposer une alternative.

Autre conseil crucial : vérifiez que l’organisme auquel vous vous adressez est bien habilité à proposer des opérations de regroupement de crédits. Pour cela, une seule adresse officielle : orias.fr. Le nom et le numéro d’agrément de l’entreprise doivent correspondre exactement à ceux mentionnés sur le site. En période de démarchage agressif, mieux vaut rester vigilant.

L’œil de l’expert : un outil de gestion utile

Le rachat de crédits n’est ni une baguette magique ni une menace systématique. C’est un outil de restructuration financière, utile dans certains cas bien identifiés – notamment pour éviter le surendettement ou reprendre la main sur ses finances. Mais pour qu’il soit bénéfique, il doit être utilisé avec rigueur, lucidité et accompagnement. En clair : si l’objectif est de gagner en visibilité sur vos finances, c’est un levier pertinent. Mais si vous espérez « économiser« , vous risquez d’être déçu.